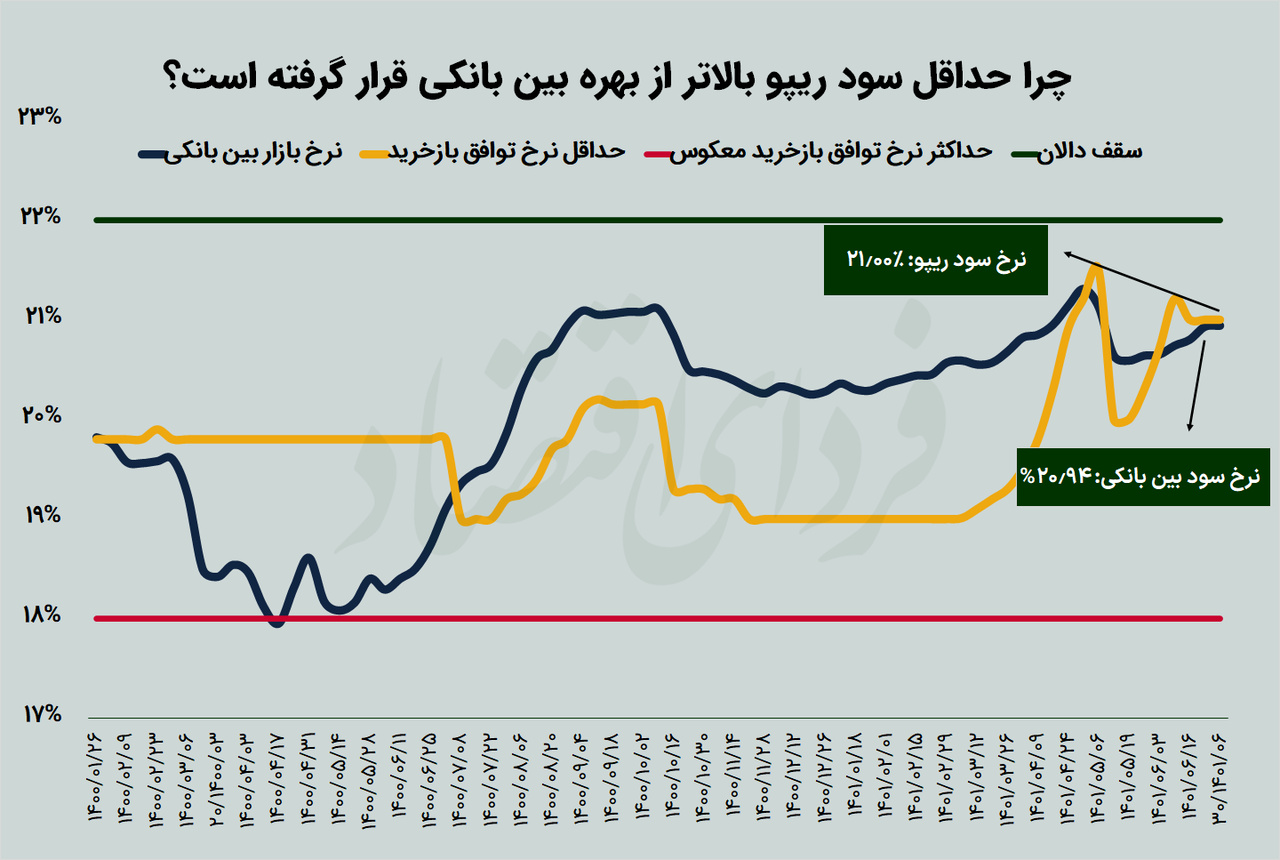

فردای اقتصاد: دو بازار مهم بانکی که نرخهای آنها میتواند روی نقدینگی بانکها و توزیع آن مؤثر باشد، بازار ثانویه عملیات بازار باز بانک مرکزی و بازار بین بانکی است. در حال حاضر در بازار اولی اتفاقی که میافتد این است: بانک مرکزی در نقش قرضدهنده، در ازای دریافت اوراق بدهی دولتی به عنوان وثیقه از بانکها، به آنها قرض میدهد. این اتفاق معمولاً هفتهای یک بار میافتد و سررسید وامهایش هم معمولاً هفت روز است. بنابراین بسته به این که میزان وامهای سررسیدشده نسبت به وامی که داده میشود، بیشتر باشد یا کمتر، نقدینگی به طور خالص قبض یا بسط میشود. در بازار دوم، یعنی بازار بین بانکی، بانکها به هم -معمولاً با سررسید ۲۴ ساعته- وام میدهند و به همین دلیل بعضا به نرخ مذکور نرخ سود شبانه نیز میگویند. در نمودار اصلی گزارش تحولات نرخ (میزان بهره موثر سالیانه وامدهی) این دو متغیر را مشاهده میکنیم.

نرخ سود بین بانکی به ثبات رسید؟

این نمودار نشان میدهد که نرخ بهره بین بانکی طی ماههای اخیر نوسانات نسبتا زیادی داشته و این نوسانات ظاهرا طی دو هفته اخیر کاهش یافته و این متغیر اساسی حدود ۲۱ درصد باقی مانده است. طبق دادههای بانک مرکزی، در حالی که نرخ سود شبانه در هتفه سوم شهریور ۲۰.۹۳ درصد بوده؛ اما در هفته آخر تابستان رشد اندکی پیدا کرده و به ۲۰.۹۴ درصد رسیده است. وضعیتی که در مدت مشابه سال گذشته خلاف آن را شاهد بودیم و نرخ سود بین بانکی در چنین روزهایی به شدت گارد صعودی داشت. به علاوه، حداقل نرخ سود ریپو نیز برای چند هفته روی ۲۱ درصد ثابت باقی مانده است و حجم دخالت بانک مرکزی نیز در همان حدود ۶۵ هزار میلیارد تومان باقی مانده و حتی خالص تزریق آن نیز تفاوت زیادی با صفر ندارد. نکته جالب توجه آن است که حداقل نرخ سود ریپو بالای نرخ سود بین بانکی قرار گرفته است که بر خلاف رویه تاریخی سیاستگذار پولی است. اما چرا چنین اتفاقی افتاده و بانک مرکزی با نرخی بالاتر از نرخ سود شبانه به بانکها قرض میدهد؟

آنطور که از نظرات بسیاری از کارشناسان نزدیک به بانک مرکزی به نظر میآید، هدفگذاری اصلی بانک مرکزی برای مهار تورم، روی مقدار نقدینگی بانکها صورت میگیرد و نه نرخ سود بین بانکی. دلیلی هم که بیان میشود، یکی تورم بسیار بالای کشور است که به صورت تجربی مهار آن به کنترل مقداری نیازمند است و دوم، این که نرخ سود بین بانکی در نظام بانکی ایران هنوز جایگاه مؤثر خود را پیدا نکرده است. اما اتفاق خاصی که در سه هفته گذشته رخ داده، این است که نرخ سود روی عدد ۲۱ درصد در بازار ثانویه عملیات بازار باز باقی مانده و میزان تزریق/قبض نقدینگی هم بسیار ناچیز بوده است. نرخ ۲۱ درصد نیز بالاتر از نرخ سود بین بانکی است که معنای خاص خود را دارد که در ادامه به آن میپردازیم.

تغییر استراتژی بانک مرکزی در بازار بین بانکی

اولین مساله آن است که توجه کنیم نرخ سود بین بانکی یک میانگین وزنی (با توجه به حجم معاملات) از تمام معاملات بازار بین بانکی است. در نتیجه منطقی است که این نرخ از حجم معاملات تاثیر بپذیرد. به عنوان مثال، میدانیم بانکهای خصوصی شده طی دو سال اخیر به صورت خالص در بازار بین بانکی قرضدهنده بودهاند و منطقی است که بیشترین حجم معاملات را نیز داشته باشند. مساله دوم آن است که بازار بین بانکی یک بازار نسبتا غیر متمرکز است به این نحو که ترکیبهای دوتایی یا چندتایی از معاملات بین بانکها صورت میپذیرد و برخی بانکها فقط از برخی بانکهای دیگر قرض میگیرند یا به برخی بانکهای خاص وام میدهند. در واقع اینطور نیست که در بازار بین بانکی همه بانکها با یکدیگر معامله داشته باشند و بسته به میزان ریسکپذیری و ارتباط مالکیتی معمولا قرضگیری و قرضدهی برای هر بانک متفاوت است. نمود این واقعیت را در سال ۱۳۹۹ مشاهده کردیم که علیرغم آنکه نرخ بین بانکی به زیر ۱۰ درصد رسیده بود؛ اما هنوز هم اضافه برداشت اندکی توسط برخی بانکها اتفاق میافتاد که نشان میداد علیرغم آنکه میزان عرضه ذخایر در بازار مذکور بالا بوده؛ اما بانکهای مذکور نمیتوانستهاند وام بگیرند و مجبور شدهاند اضافه برداشت کنند.

در نتیجه به نظر میرسد بانک مرکزی یا کمیته اجرایی سیاست پولی (عملیات بازار باز) هدف خود را به روی بازیگران حاشیهای بازار بین بانکی گذاشته است. توضیح این مساله آنکه، اگر فرض کنیم حجم معامله روزانه بازار بین بانکی حدود ۷۰ همت (هزار میلیارد تومان) باشد، میتوانیم فرض کنیم ۵۰ هزار میلیارد تومان آن روی نرخی نزدیک به نرخ اعلامی بازار بین بانکی تعیین میشود و ۲۰ هزار میلیارد تومان نیز در نرخهای بسیار کمتر (مثلا ۲۰ درصد) و بسیار بیشتر (مثلا ۲۱.۵ درصد) معامله میشود. در چنین شرایطی بانک مرکزی هدف خود را روی نرخهای بسیار بالا گذاشته و سعی دارد با تزریق نسبی منابع به آن بخش از بازار بین بانکی اجازه افزایش اضافه برداشت را به آنها ندهد و با اخذ وثیقه معتبر (اوراق بدهی دولتی) تامین مالی آنها را انجام دهد. منطقا در چنین شرایطی اگر چه خالص تزریق منابع به بانکها ناچیز بوده، اما باید انتظار داشته باشیم ترکیب آن به سمت بانکهایی باشد که نمیتوانند به صورت رسمی از بازار بین بانکی تامین مالی کنند.

تبادل نظر